随着数十亿美元以前所未有的方式涌入备兑看涨期权ETF,做空波动性交易又回到了华尔街。

由于今年股市无视衰退警告和美联储激进的紧缩政策而激进上涨,投资者一直在为防御性策略买单。这使得ETF领域的一个角落骤然拥有了创纪录的570亿美元资产。

备受欢迎的备兑看涨期权ETF在做多股票同时出售其衍生品的投资策略。如果标普500指数横盘整理或只是下跌,这种策略将跑赢大盘。投资者这样做的本质是在押注股市波动平静。

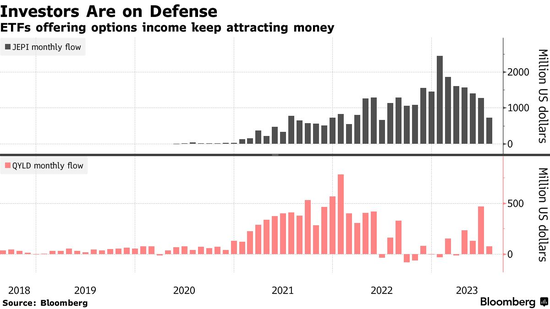

对备兑看涨期权ETF的需求如此旺盛,以至于尽管摩根大通股票溢价收益ETF(JEPI)和纳斯达克100备兑认购期权ETF- Global X(QYLD)等基金回报率低于标准,但它们仍不断吸纳资金。

衍生品活动拥挤是今年芝加哥期权交易所波动率指数保持在低位的原因之一。然而,对于股市资深人士来说,这波期权抛售潮让人回想起过去的市场事件,当时押注股市平静的错误押注迫使华尔街交易商突然改变仓位,从而引发股市暴跌。

摩根士丹利估计,至少从一项衡量标准来看,期权抛售浪潮在4月份和6月份都打破了记录。目前看不到明显的 “波动性末日” ( Volmageddon)风险。支持者认为这有助于提供流动性。而对于一些机构专业人士来说,当前的繁荣凸显了波动性生态系统对更广泛市场的潜在威胁。

财富管理公司First Growth Capital LLC的创始人戴维·雷迪(David Reidy)表示,“如果你做空波动性,而波动性迅速飙升,你的平仓可能会导致某种程度的轧空。我们在2018年2月就目睹这种情况的发生及其对市场结构的影响。2020年3月也爆发了空头回补。

为何如此受欢迎?

根据Global X ETF编制的数据,实施备兑看涨期权策略的ETF今年的资产增长了60% 以上。外媒汇编的数据显示,过去一年中,至少有12只新发行的基金在购买股票的同时出售这些股票的看涨期权。

这是短期波动性交易的一种,历来为投资者带来收益,但也可能成为股市大幅下跌的牺牲品。尽管波动率指数最近有所攀升,但仍低于长期平均水平,有望迎来2019年以来最平静的一年。

即使在当今3个月期国库券收益率超过5%的市场上,备兑看涨期权ETF的收益也是有吸引力的。例如,QYLD 6月份赚取的期权费相当于其资产的2.4%,即年利率远远超过20%。

这一收益帮助抵消了2022年熊市期间的股票损失,当时长期债券或完全看跌的看跌期权都未能作为对冲股市下跌的保险,而JEPI领先标普500指数近15个百分点,QYLD则领先纳斯达克100指数13个百分点。

虽然它们今年的表现并不算出色,部分原因是股市持续上涨,但投资者的兴趣并没有显示出减弱的迹象。自1月份以来,JEPI已吸引了110亿美元的新资金,而QYLD尽管回报率低于市场水平,但流入量仍高达10亿美元。

“波动性末日”会否重演?

Global X研究主管罗汉·雷迪(Rohan Reddy)表示,旺盛的需求反映出,投资者坚信,由于经济不确定性,股市将陷入区间波动,这种环境对于备兑看涨期权策略来说是个好兆头。在他看来,考虑到美国股市的庞大规模,这些ETF的任何风险都是适度的。不过,如果股市繁荣持续下去,他并不排除负面溢出效应的可能性。他说:

“我不认为备兑看涨期权策略的受欢迎程度会以任何实质性方式影响市场波动。当然,如果备兑看涨期权ETF的吸金能力显著增长,并且超出我想象的一些数字,那么也许可能会产生更大的影响。”

隐藏的风险在于:大量抛售让期权交易商(交易的另一方)处于“做多”的位置,他们需要逆主流趋势而动。这意味着他们在股票下跌时买入,在股票上涨时卖出,以保持对市场的中立立场。

克里斯托弗·梅特利(Christopher Metli)领导的摩根士丹利交易部门表示,问题在于,股票抛售可能会令期权交易商彻底抛售这些头寸。鉴于他们目前对隐含波动率高度敏感,这将迫使他们为市场动荡火上浇油。

当预期价格波动扩大时,期权溢价的相应变化也会增加。这通常会促使交易商通过股指期货或股票对冲其风险敞口,即所谓的“vega”。由于衍生品与基础股票市场之间复杂的联系,所有这些活动都可能放大波动性。据摩根士丹利估计,“vega”的风险敞口最近接近2018年 “波动性末日”以来的最高水平。

摩根士丹利团队在本月的一份报告中写道,就资产和广度而言,波动性卖出策略都有所增长,其中大部分新增长来自备兑看涨期权ETF。如果出现冲击,很可能是大盘指数的敞口最快下跌,然后导致相关的下跌。

Gateway investment Advisers的投资策略师约瑟夫•费拉拉(Joseph Ferrara)在上世纪70年代创立了其首备兑看涨期权ETF。在他看来,如今的波动性局势与2018年“波动性末日”不同。当时,当波动性指标VIX飙升时,大量旨在与VIX反向波动的交易所债券(ETN)崩盘了。

如今最受欢迎的备兑看涨期权ETF并非直接押注股市将保持平静,而是在市场暴跌且杠杆有限的情况下缓冲损失。

费拉拉表示,“那些破产的公司,或者在应对波动性方面遇到困难的公司,都是杠杆化的公司。我们都经历过贝尔斯登和雷曼兄弟以及其他公司的倒闭。但我认为现在安全得多”。